| Главная » Статьи » Мои статьи |

Прошел 2013 год, год активного исследования различных инструментов инвестирования в интернете. Было набито много шишек, потеряно прилично денег и получено море опыта. За год для инвестирования использовались следующие сервисы: 1. Сервисы ПАММ счетов у Форекс брокеров Forex Trend и Panteon Finance. 2. Сервис BettPamm предлагающий услугу ПАММ счетов на бирже спортивных ставок. 3. Платформа Mirror Trader, от Форекс брокера Aforex 4. Многочисленные Хайпы, а так же «реальные» конторы, оказавшиеся в результате мошенническими. Забегая вперед, скажу, прибыль за год принесли только ПАММ счета у ФХТренда и Пантеона. Все остальные варианты принесли убытки. Даже электронные платежные системы умудрились нанести ущерб инвестиционному портфелю. Внезапное закрытие Liberty Reserve привело к небольшим потерям. Также, из-за транзакций с сервисом депозитных карт WebCredit, был заблокирован мой WebMoney кошелек. Для разблокировки, ВебМани требует получение платного персонального аттестата, стоимость получения аттестата тоже можно считать потерями. На момент написания статьи я уже прошел процедуру получения персонального аттестата и разблокировал кошелек вебмани. В связи с этим напоминаю, что лучше не использовать ВебМани для инвестирования, исключением являются только Форекс брокеры. Теперь подробнее об убытках и прибылях. ПАММ счета. ФХ Тренд, доходность за январь - май 9%(без капитализации процентов, т.е. прибыль и часть депозита выводились), за июнь-декабрь 22%(с капитализацией процентов). Среднегодовая доходность составила 15,5%. Из более чем пяти счетов в начале года к июню в портфеле осталось только два. Как видно по результатам, это положительно сказалось на доходности. Годовая доходность ПАММ счетов: 7165 veronikа +36,2%(с капитализацией с мая) 7031 Sven +39-40%(приблизительно, так как до июня, на счету было активное движение средств) Пантеон Финанс. К концу 2013 года срок инвестирования в ПАММы Пантеона составил 10 месяцев, поэтому доходность будет не совсем годовая. Деньги были вложены в 6 ПАММов, почти одновременно с разницей менее недели. Доходность всего портфеля с капитализацией процентов, за десять месяцев составила 63,9%. На момент написания статьи год с момента вложения в Пантеон прошел и годовая доходность составила 75,7%. Думаю это хороший результат для достаточно консервативного портфеля, который за год, ни разу не пришлось перекраивать. Годовая доходность ПАММ счетов(с капитализацией прибыли): Maksim (5000182) +102% Hermes (5000164) +93,2% Fenix (5000106) +74,5% SkyFx (5000105) +69% Skilled (5000080) +60% Lion (5000100) +45% Кто тут слабое звено? Сервис БетПАММ. Работа с ним шла с февраля по сентябрь 2012 года и второй заход с декабря 2012 по июнь 2013. Первый заход закончился с небольшим убытком, второй с заработком в 1$. В портфеле побывало около 20 счетов. Общее впечатление, как будто сыграл в рулетку в казино. Непредсказуемость рынка спортивных ставок намного выше Форекса, плюс большое количество управляющих страдающих лудоманией. В итоге получаем инструмент инвестирования с запредельными рисками, можно получить 200% за день, а можно и потерять все деньги в считанные минуты на одной ставке какого-нибудь неуравновешенного управляющего ПАММом. Причем, даже адекватные, осторожные и консервативные управляющие, дающие по несколько процентов в месяц, способны, за день, свести на нет доход четырех пяти месяцев. Вот пример одного из таких счетов, последний, с которым я работал на площадке BetPamm (картинки увеличиваются при клике мышкой):

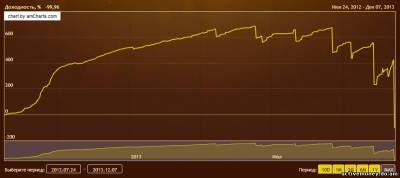

Почти год счет показывал уверенный рост, а потом пошел в разнос и был полностью слит. Хочется отметить, что реальная доходность далека от красивых цифр в 400-600%. Я вложился в счет на уровне доходности в 470%, максимальная доходность была на уровне 684%, то есть, можно подумать, что я получил больше 200%. Реальная же доходность, после вычета комиссии управляющего, составляла в среднем 3,4%, при этом, уже вторая просадка, одним махом съела пятимесячную прибыль. Кстати, неадекватной доходностью страдают и форексные ПАММы. После второй просадки я вывел средства, ничего не заработав, в отличие от управляющего, который каждый месяц регулярно получал свою комиссию. Вполне возможно, что управляющий на комиссиях получил больше, чем та сумма, которую он вложил при открытии счета и которую потерял при сливе. В данный момент, новый счет этого управляющего показывает 400% за 4 месяца и такой же красивый график какой был у слитого, поначалу. Платформа MirrorTrader, предлагаемая брокером Афорекс. На платформу возлагались большие надежды. Тут тебе и стратегии солидных инвестиционных фондов и трейдеры с большим опытом и широкие возможности по регулированию рисков. И в первые месяцы после тщательного отбора стратегий, действительно был получен приличный доход. Но дальнейшая практика показала, что даже самые лучшие стратегии, показывающие положительную доходность по 2-3 года могут уйти в глубокую и затяжную просадку, которая может не закончиться к тому моменту когда закончатся деньги на вашем счету. Реально шансы заработать оказались намного ниже чем казалось в начале. А причина этому достаточно простая, хорошую доходность почти все счета показывают на коротком промежутке времени от нескольких дней до нескольких месяцев, а вот просадки и качание на волнах, когда прибыль и убытки приблизительно равны и в среднем доходность нулевая, могут длиться по 6-8 и более месяцев. Таким образом, чисто статистически, шансы попасть на прибыль значительно меньше чем на убыток. Для наглядности одна стратегий моего портфеля: Стратегия ThirdBrainFX с трехлетней историей, и очень приличной доходностью в 14531 пунктов. Доходность на графике в пунктах, в зависимости от выставленных вами объемов один пункт может быть равен 10центам, 1$, 10$, 100$. При загрузке депозита от низкой до умеренной доходность счета составила бы от 45% до 130-140% годовых. Но если взглянуть график доходности на последний год то картина кардинально меняется: Оказывается стратегия целый год в минусе, минус не большой, если сравнить с доходностью стратегии всего -1807 пунктов, но тем, кто вложился год назад от этого не легче, стратегия для них убыточна. Возвращаясь к первому графику, можно увидеть, что скачки доходности очень кратковременны, большую часть времени никакой доходности нет. Очень многие низкорисковые стратегии выглядят так. Нужно иметь колоссальное терпение и выдержку, чтобы переждать просадку или качание на волнах, когда после каждой просадки нужно мучительно решать, выключить стратегию или оставить работать. И даже переждав просадку, можно проворонить скачек доходности и опять попасть в лучшем случае на флэт (Флэт (Flat) - период времени, при котором цена не повышается и не падает), а в худшем на следующую просадку. Стоит отметить, что из 21 стратегии побывавшей в портфеле, ThirdBrainFX дала самую существенную доходность в 700 пунктов, это в 2-3 раза больше чем у любой другой прибыльной стратегии из портфеля. История моего счета: Положительная динамика на счете длилась всего 6дней, потом ни выжидание, ни смена стратегий (все достойные внимания стратегии находились в просадке, а других достойных найти не удалось) не помогли избежать потерь. Таким образом, надежды на то, что можно подключится к стратегиям опытных трейдеров и спокойно снимать сливки, не оправдались. Сливки снимать сложно и для этого надо поработать, а о спокойствии, речи вообще не идет. Возможен вариант нахождения опытного инвестора который докажет что умеет получать доход в Миррор трейдере и за часть прибыли получать от него сигналы по управлению портфелем, но даже в этом случае полного спокойствия не получится, так как просадки все равно будут. Теперь про хайпы. Было их за год более 26 штук. Пришел к выводу, что для серьезного инвестирования они не годятся. Риски зашкаливают, плюс ненадежные ЭПС с которыми работают хайпы. Одну из таких ФБР закрыло летом, люди потеряли десятки тысяч $. Кому интересно могут сходить на по ссылке, полюбоваться надписью, которая красуется на месте сайта платежной системы.. Частая смена хайпов создает постоянный круговорот денег банк, ЭПС (или другой надежный источник хранения)-> ЭПС с которым работает хайп -> хайп и обратно. Возникает проблема выбора надежного обменника между ЭПС которому не страшно доверить крупные суммы. Но не всех это отталкивает, достаточно много людей вкладывающих в хайпы и по 5000-10000$, возможно кому-то даже удается зарабатывать. Потеряв прилично денег я научился вкладывать в хайпы, только вот желание пропало. Подводя итоги, можно сказать, что из изученных инвестиционных инструментов, наиболее стабильными и спокойными оказались ПАММ счета. Они же, теоретически, являются самыми низкодоходными, хотя в моем случае они единственные принесли прибыль за год. Но прибыль в ПАММ счетах тоже получилась не сразу. Изучать ПАММы и вкладывать туда я начал в феврале 2012 на площадках FXTrend и Альпари. Первый опыт был не удачным в Альпари были потери, а в FXTrende к концу 2012 года было по нулям и я чуть не ушел в минус. Так что, при должном терпении и упорстве, прибыль можно получить в любом инструменте инвестирования (если, конечно, есть способность учиться, на своих и чужих ошибках :-) ). | |

| Просмотров: 843 | Рейтинг: 0.0/0 |

| Всего комментариев: 0 | |